「海外FXって税金どうすればいいの?」という疑問を持つ方は多いはず。国内FXと異なり、税制面で注意すべきポイントがいくつもあります。本記事では、海外FXに関わる税金の仕組みや確定申告のやり方、節税のポイントまでを初心者にもわかりやすく解説します。

結論|海外FXの税金は「雑所得」扱いで申告必須

年20万円以上の利益で確定申告が必要

副業で海外FXをしている場合でも、年間20万円を超える利益があれば、確定申告を行わなければなりません。逆に20万円以下なら申告義務はありませんが、住民税の申告が必要な場合もあるため注意が必要です。

「総合課税」で課税される仕組みを理解しよう

雑所得として申告する際は、給与など他の所得と合算され「総合課税」となります。所得が高くなるほど税率も上がるため、特に利益が大きいトレーダーは税負担も重くなります。

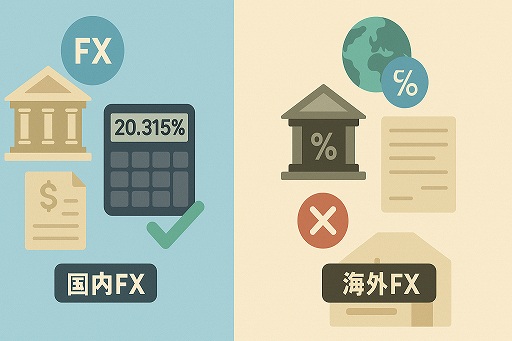

なぜ「国内FX」と税制が違うのか?

国内FXは「申告分離課税」(一律約20%)ですが、海外FXは対象外。そのため「雑所得」扱いとなり、損失の繰越控除や損益通算ができない点が大きな違いです。

海外FXの税金を正しく申告する手順【初心者向け】

年間取引報告書の代わりに何を使う?

XMなどの海外FX業者では、取引履歴や出金履歴を自分でダウンロードして整理する必要があります。CSV形式のデータをエクセルで管理しましょう。

損益計算に使える無料ツールと手動管理のコツ

「マネーフォワード」「弥生会計」などのツールを活用するか、手動で月ごとの収支表を作成すると確定申告時にスムーズです。

必要書類と提出時期のスケジュール

確定申告は毎年2月中旬〜3月中旬。必要書類は取引履歴、銀行の明細、領収書など。e-Taxでのオンライン提出が便利です。

XMなど海外FX業者別|税金まわりのサポート比較

XM|出金履歴・取引履歴の取得方法

XMではマイページから「レポート」→「取引履歴」でCSV形式のファイルを取得可能。日付、通貨ペア、損益などの情報をまとめておくと便利です。

BigBoss・TitanFX|帳簿づけの手間は?

BigBossやTitanFXも履歴取得は可能ですが、明細が英語表記で分かりづらいケースも。翻訳や整理に時間がかかる可能性があります。

サポート体制が税務にどこまで影響するか

サポートが充実している業者は、税務関連のデータ取得やトラブル時にも安心。口座開設時に確認しておくと良いでしょう。

知らないと損する!海外FXの節税テクニック3選

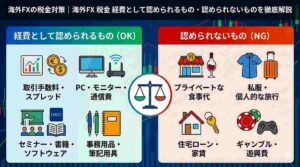

経費計上できる項目とは?

PC、通信費、VPS利用料、書籍代などFXに関連する支出は「必要経費」として計上可能。ただし領収書や明細の保存が必須です。

損失繰越はできる?できない?

残念ながら、海外FXは雑所得のため損失の繰越控除はできません。損益はその年限りで計上されます。

扶養・住民税・副業バレ防止との関係

住民税の申告を「普通徴収」にすると、会社にバレるリスクを減らせます。副業でFXをしている人は要注意です。

税理士に頼むべき?自力でやるべき?

取引額が多い場合や利益が大きい場合は税理士に依頼した方が安全です。

海外FXに詳しい税理士の探し方

「海外FX 税理士」で検索すると専門の税理士事務所がヒットします。対応範囲や評判を確認しましょう。

費用相場と委託のメリット・デメリット

相場は3万円〜10万円程度。ミスによる追徴課税リスクを避けられる点で、費用対効果は高いです。

自力派のためのおすすめ申告ツール

freee、やよいの青色申告オンライン、e-Taxなどを使えば自力でも可能です。

よくある質問とトラブル対策Q&A

税務署からの問い合わせが来たら?

正確な資料を提出すれば問題なし。落ち着いて対応しましょう。

税金未申告のペナルティは?

無申告加算税、延滞税、場合によっては重加算税も。必ず期限内に申告を行いましょう。

税務調査の対象になりやすいFX取引とは?

高額な出金、不自然な損益パターン、頻繁な取引などは注意。銀行口座と税務情報の不一致もリスクになります。

本記事は一般的な情報提供を目的としたものであり、税務処理に関する最終的な判断は、必ず税理士などの専門家にご相談ください。税制は個人の状況や時期により異なる場合があります。

コメント