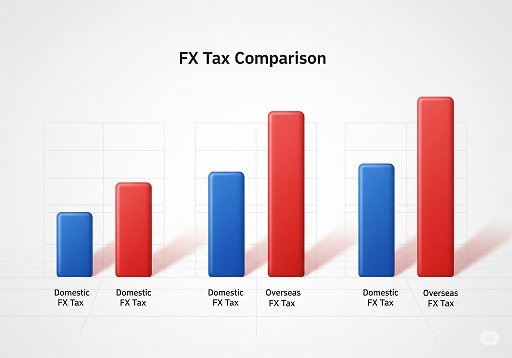

「海外FXは税金が高いって本当?」——答えは仕組みの違いにあります。国内FXはおおむね申告分離課税(約20.315%)、海外FXは多くのケースで総合課税(雑所得)。同じ利益でも税負担が変わるのはここが理由。本記事では、国内FXとの違い、計算方法、利益別の税額比較まで、実務ベースでわかりやすく解説します。

あわせて読みたい

目次

結論|海外FXは“税区分”が違うから高くなりやすい

- 国内FX:「申告分離課税」扱いで税率はおおむね20.315%(所得税15%+住民税5%+復興特別所得税0.315%)。

- 海外FX:多くのケースで総合課税(雑所得)。他の所得と合算され累進課税となるため、所得帯によっては税率が大きく上がる。

- 同じ利益でも税額が倍近く変わることがあるため、区分理解と計算が超重要。

※税制は改正される可能性があります。実際の申告は最新の一次情報・専門家の確認を前提にしてください。

国内FXの税金と申告分離課税の仕組み

申告分離課税とは

他の所得と切り離して課税する方式。国内の登録業者での店頭FXや先物取引に係る雑所得等はこの区分となり、税率は原則約20.315%でフラット。

損益通算と繰越控除

- 同じ「先物取引に係る雑所得等」内で損益通算が可能。

- 損失は翌年以後3年間の繰越控除が可能(要確定申告)。

海外FXの税金は総合課税!国内との違い

総合課税(雑所得)のポイント

- 給与・事業・不動産など他の所得と合算され、累進税率が適用。

- 所得税に加えて住民税(一般に10%)も負担。

高所得帯では合計負担が大きくなりやすい。

損益通算の制限

- 雑所得の範囲内でのみ通算可能。

- 国内FX(申告分離課税)との通算は不可が原則。

利益別の税額比較(100万/500万/1000万円)

以下は概算イメージです(復興特別所得税や各種控除の影響を簡略化)。実務では最新の税率・控除を確認してください。

| 年間利益 | 国内FX(申告分離課税 約20.315%) | 海外FX(総合課税の一例) |

|---|---|---|

| 100万円 | 約203,150円 | 所得帯により約10万〜33万円前後 |

| 500万円 | 約1,015,750円 | 所得帯により約150万〜250万円前後 |

| 1000万円 | 約2,031,500円 | 所得帯により約350万〜550万円前後 |

※上表は概算。住民税や各種控除、他所得との合算で数値は変動します。

海外FXの税金の計算方法

① 年間損益の集計

- MT4/MT5の取引履歴を「年単位」でエクスポート。

- 入出金も含めてスプレッドシート等で一元管理。

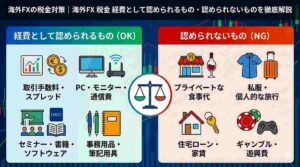

② 必要経費の計上

- PC・ディスプレイ・通信費・VPS・有料ツール・書籍/セミナー等。

- 私用と共用は合理的に按分(面積・時間・使用頻度)。証憑保存は必須。

③ 課税所得と税額の算出

課税所得 = 年間利益 - 必要経費(- 各種控除)

税額(概算) = 所得税(累進)+ 住民税(一般に10%)+ 復興特別所得税

累進の早見は所得税の累進税率早見(解説記事)を参照。

節税のヒント(実務的3ポイント)

1. 経費の取りこぼしゼロ

証憑保存・按分ルールのメモ・毎年同一基準での処理がコツ。

2. 法人口座の検討

利益規模と将来計画によっては法人化で設計の自由度が上がる。設立/維持コスト・社保も含め試算して判断を。

3. 年末の損益コントロール

前倒し経費や収入時期の調整など、年内の着地設計で負担を平準化。

注意点(区分ミス・無申告リスク等)

- 区分ミス:海外FXを国内FXと同じ分離課税で計算してしまう誤りに注意。

- 無申告/過少申告:加算税や延滞税のリスク。海外送金も含め履歴は整然と管理。

- 最新情報の確認:税制・運用は変わるため、毎年一次情報をチェック。

中間CTA|節税の第一歩は「口座設計」から

税区分の違いが税額を左右します。法人口座に対応し、運用と経費管理を設計しやすい環境を選びましょう。

次に読むと一気に実務が進みます

終わりに|環境を整えてムダな税負担を減らす

海外FXは税区分の理解と計算が肝。今日から「損益の見える化」「証憑の整理」「年内の着地設計」を進めましょう。環境づくりの第一歩として、法人口座対応のXMも選択肢です。

※本記事は一般的な情報提供です。最終判断は税理士等の専門家へ。

コメント