目次

海外FXの税金の仕組み

海外FXで得た利益は、日本の税制上雑所得として扱われます。国内FXの申告分離課税(一律20.315%)とは異なり、海外FXは総合課税となり、累進課税が適用されます。つまり、所得が増えるほど税率が高くなり、最大45%まで上がる仕組みです。

「海外FX 税金」を理解しないまま取引すると、申告漏れや余計な税負担につながるリスクがあります。特にXMやBigBossなど複数口座を利用している方は、年間損益を正しく合算して申告する必要があります。

総合課税の税率表(所得税)

| 課税所得額 | 税率 | 控除額 |

|---|---|---|

| 1,000円~1,949,000円 | 5% | 0円 |

| 1,950,000円~3,299,000円 | 10% | 97,500円 |

| 3,300,000円~6,949,000円 | 20% | 427,500円 |

| 6,950,000円~8,999,000円 | 23% | 636,000円 |

| 9,000,000円~17,999,000円 | 33% | 1,536,000円 |

| 18,000,000円~39,999,000円 | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

具体例:年間利益300万円の場合

仮に海外FXで年間利益が300万円あった場合、他の所得と合算して税率が適用されます。例えば給与所得が400万円の場合、合計所得700万円に対して23%の税率+住民税10%が課され、概算で約231万円が税金として必要になります。

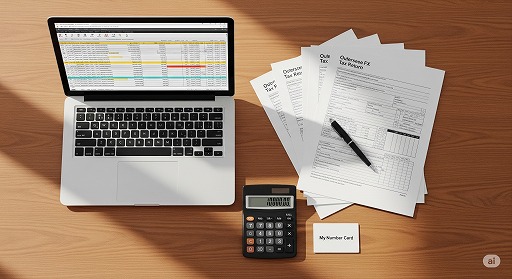

確定申告の期限と流れ

海外FXの確定申告は毎年2月16日〜3月15日(土日祝は翌平日)に行います。期限を過ぎると無申告加算税(最大20%)や延滞税が発生します。

申告の4ステップ

- 年間損益の計算(全口座分を合算、円換算必須)

- 必要書類の準備(後述のチェックリスト参照)

- 申告書作成(e-Taxまたは税務署窓口)

- 納税(銀行、コンビニ、ネットバンキング対応)

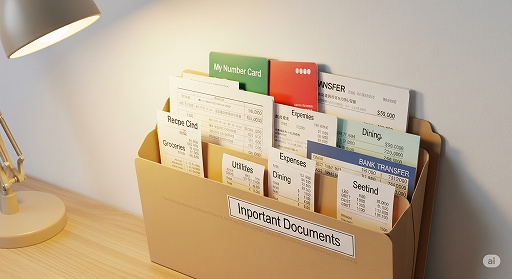

必要書類チェックリスト

以下は「海外FX 確定申告」に必要な書類一覧です。印刷してチェックを入れながら準備すると、提出前の慌てを防げます。

| 書類名 | 用途 | 入手先 |

|---|---|---|

| 年間取引報告書(取引履歴) | 年間損益の証明 | 各海外FX業者マイページ(XM、BigBossなど) |

| 源泉徴収票 | 給与所得者の年収確認 | 勤務先 |

| 経費の領収書 | 必要経費の証明(VPS費用、通信費など) | 各サービス提供元 |

| 本人確認書類 | マイナンバー確認 | マイナンバーカードまたは通知カード |

| 振込明細書 | 利益の受取記録 | 銀行口座の取引明細 |

必要書類の注意点

- 海外FX業者の取引報告書は英語表記の場合が多く、日本円換算が必要。

- 複数口座の損益を正確に合算。

- 経費は領収書がなければ認められないことが多い。

- マイナンバー書類はコピー添付。

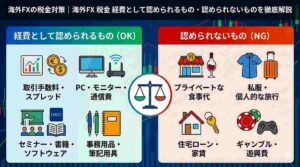

節税のポイント

海外FXの税金対策として、以下の方法が有効です。

- VPS費用、通信費、書籍代、セミナー費用、パソコン代などを経費計上

- 自宅の通信費・電気代を家事按分で一部経費に

- 副業の経費と合わせて計上可能

- 専業の場合は青色申告で最大65万円控除

節税についてさらに詳しく知りたい方は、海外FXの経費計上完全ガイドも参考にしてください。

まとめ

海外FXの税金は国内FXとは異なり、累進課税・雑所得扱いという特徴があります。必要書類を事前に揃えておけば、確定申告もスムーズに進みます。本記事のチェックリストを活用して、申告漏れや延滞を防ぎましょう。

特に初心者や複数口座利用者は、税務対応がしやすい海外FX業者を選ぶことが成功の近道です。

海外FXを始めるならXMがおすすめ

税務管理がしやすく、日本語サポートも充実しているXMは、初心者から経験者まで安心して利用できます。税金面の不安を減らしながら取引を始めたい方には最適です。

コメント